四、计算题

1.【答案】

(1)变动资产的销售百分比=60000/100000=60%

变动负债的销售百分比=13000/100000=13%

需从外部追加的资金=20000×60%一20000×13%一120000×10%×(1—50%)=3400(元)

(2)需从外部追加的资金=30000+3400=33400(元)

(3)预计流动资产周转率=2.5

1200000/[1/2(60000+预计流动资产)]=2.5

预计流动资产=36000元

2007年增加的资产=30000+(36000—60000)=6000(元)

外界资金需要量=6000—20000×13%一120000×12%×50%=一3800(元)

企业资金有剩余,不需追加资金。

2.【答案】

(1)该股票组合的B系数=0.8×20%+1.0×30%+1.8×50%=1.36

(2)该股票组合的风险报酬率=1.36×(16%一10%)=8.16%

(3)该股票组合的预期报酬率=10%+8.16%=1 8.16%

(4)若预期报酬率19%,则综合B系数=(19%一10%)÷(16%一10%)=1。5

该投资于A股票的比例为x,则0.8X+1.0×30%+1.8×(1—30%-x)=1.5,得到:

X=6%。即投资组合中,A投资6万元,B投资30万元,c投资64万元。

3.【答案】

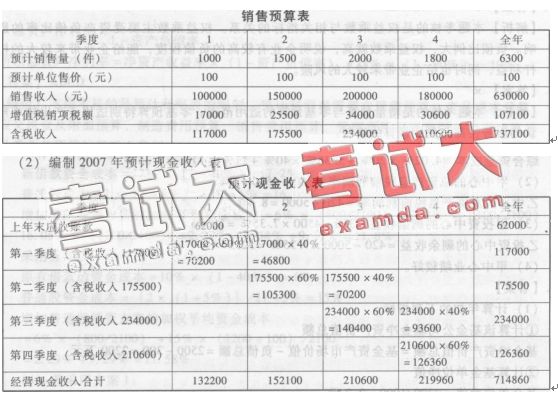

(1) 编制2007年销售预算表

(3)2007年末应收账款

=第四季度含税销售收入×(1一本期收现率)

=210600×(1—60%)

=84240(元)

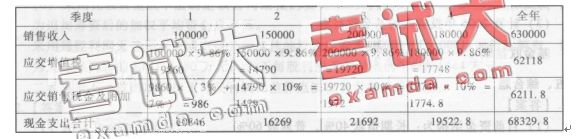

(4)按简捷法计算该企业应交增值税估算率。

2006年销项税额:500000×17%=85000元

2006年总成本=500000×(1—30%)=350000元

2006年材料采购成本=350000×60%=210000元

2006年材料进项税额=210000×17%=35700元

2006年应交增值税=85000—35700=49300元

应交增值税估算率=应交增值税/销售收入=49300/500000=9.86%

(5)用简捷法编制2007年的应交税金及附加预算。

4.【答案】

(1)借款资金成本=6%×(1—33%)=4.02%

债券资金成本=8%×(1—33%)=5.36%

权益资金成本=5%+1.5×(9%一5%)=11%

借款比重=60%×(2000/6000)=20%

债券比重=60%×(4000/6000)=40%

权益资金比重=40%

综合资金成本:4.02%×20%+5.36%×40%+11%×40%=7.35%

(2)甲中心的总资产息税前利润率=360÷4500=8%

乙中心的总资产息税前利润率=420÷5000=8.4%

(3)甲投资中心的剩余收益=360—4500×7.35%=29.25

乙投资中心的剩余收益=420—5000×7.35%=52.5

(4)甲中心业绩较好。

5.【答案】

(1)计算年初的下列指标

①计算该基金公司基金净资产价值总额

基金净资产价值总额=基金资产市场价值一负债总额=2500—300:2200万元

②计算基金单位净值

基金单位净值=2200/1000=2.2元

③计算基金认购价

基金认购价=基金单位净值+首次认购费:2.2+2.2×5%=2.3l元

④计算基金赎回价

基金赎回价=基金单位净值一基金赎回费=2.2元

(2)计算年末的下列指标

①计算该基金公司基金净资产价值总额

基金净资产价值总额=5000—500=4500万元

②计算基金单位净值

基金单位净值=4500/1500=3元

③计算基金认购价

基金认购价=3+3×5%=3.15元

④计算基金赎回价

基金赎回价=基金单位净值一基金赎回费=3元

(3)计算2006年投资人的基金收益率

基金收益率=(1500*3-1000*2.2)/1000*2.2=104.55%

五、综合题

1.【答案】

(1)目前资金结构为:长期借款40%,普通股60%

借款成本=10%×(1—40%)=6%

普通股成本=2×(1+5%)÷20+5%=15.5%

加权平均资金成本=6%×40%+15.5%×60%=11.7%

(2)经营杠杆系数=(1000-1000*50%)/(1000-1000*50%-100) =1.25

财务杠杆系数=400/(400—800×10%)=1.25

总杠杆系数=1.25×1.25=1.56

(2) 若采用方案1:

原有借款的资金成本=10%×(1—40%)=6%

新借款资金成本=12%×(1—40%)=7.2%

普通股成本=2×(1+5%)÷19+5%=16.05%

增加借款筹资方案的加权平均资金成本=6%x(800/2100)+7.2%×(100/2100)+

16.05%×(1200/2100)=2.29%+0.34%+9.17%=11.8%

采用方案2:

原有借款的资金成本=10%x(1—40%)=6%

普通股资金成本=[2×(1+5%)]/21+5%=15%

增加普通股筹资方案的加权平均资金成本=6%×(800/2100)+15%x(1200+100)/2100

=2.29%+9.29%=11.58%

(4)若采用方案l:

经营杠杆系数:(1200-1200*50%)/(1200-1200*50%-120)=1.25

财务杠杆系数=480/(480—800×10%一100×12%)=1.24

总杠杆系数=1.55

若采用方案2:

经营杠杆系数=(1200-1200*50%)/(1200-1200*50%-120)=600/480=1.25

财务杠杆系数=480/(480—800×10%)=1.2

总杠杆系数=1.25 x 1.2=1.5

(5)[(EBIT一800×10%)×(1—40%)]/100+4.7619=[(EBIT一800×10%一100×12%)×(1—40%)]/100

EBIT=344

(6)采用比较资金成本法确定该公司最佳的资金结构为选择方案2,追加股票筹资,因

为追加筹资后的加权平均资金成本低。

采用每股利润无差别点法确定该公司最佳的资金结构为选择方案l,即追加借款筹资,因

为追加筹资后的EBIT(480万元)大于每股利润无差异点的EBIT(344万元)。

二者决策不一致的原因在于每股利润无差异点法没有考虑风险因素。

2.【答案】

(1)2005年的有关指标:

①主营业务净利率=净利润÷主营业务收入净额=3600÷28000=12.86%

②总资产周转率=主营业务收入净额÷资产平均总额

=28000/(28000+30000)=28000÷29000=0.97

③权益乘数=资产平均总额÷平均股东权益

=[(28000+30000)/2]/[(19500+22000)/2] =29000÷20750=1.4

④平均每股净资产=平均股东权益÷普通股平均股数=20750÷18000=1.15

⑤每股收益:净利润÷年末普通股股数=3600÷18000=0.2

⑥市盈率=每股市价÷每股收益=4.8÷0.2=24

2006年的有关指标:

①主营业务净利率=净利润÷主营业务收人净额=3780÷30000=12.6%

②总资产周转率=主营业务收入净额÷资产平均总额=30000÷32500=0.92

③权益乘数=资产平均总额÷平均股东权益=32500÷23500=1.38

④平均每股净资产=平均股东权益÷普通股平均股数=23500÷18000=1.31

⑤每股收益=净利润÷年末普通股股数=3780÷18000=0.21

⑥市盈率=每股市价÷每股收益=4.8÷O.21=22.86

(2)现采用连环替代法分析各个因素对每股收益指标的影响:

2005年度指标:12.86%x O.97 x 1.4 x 1.15=0.2 ①

第一次替代:12.6%x O.97*1.4 x 1.15=0.197 ②

第二次替代:12.6%x O.92 x 1.4 x 1.15=0.187 ③

第三次替代:12.6%x O.92 x 1.38*1.15=0.184 ④

第四次替代:12.6%x O.92 x 1.38 x 1.31=0.21 ⑤

②一①=0.197-0.2=-0.003主营业务净利率下降的影响

③一②=0.187-0.197=-0.01总资产周转率略有下降的影响

④一③=O.184-0.187=-0.003权益乘数下降的影响

⑤一④=0.21-0.184=0.026平均每股净资产增加的影响