(一)所得税费用的确认与计量【★2012年单选题】

【提示】所得税费用的核算

【例题6·单选题】M公司2013年实现利润总额700万元,适用的所得税税率为25%,当年接到环保部门的通知,支付罚款23万元。国债利息收入28万元,年初“预计负债——产品质量担保费”余额为30万元。当年提取产品质量担保费20万元,实际发生产品质量担保费8万元。税法规定,企业因违反国家有关法律法规支付的罚款和滞纳金,计算应纳税所得额时不允许税前扣除,与产品售后服务相关的费用在实际发生时允许税前扣除。M公司2013年所得税费用为( )万元。

A.179.75

B.176.75

C.173.75

D.175.75

【答案】C

【解析】预计负债的年初账面余额为30万元,计税基础为0,形成可抵扣暂时性差异30万元;年末账面余额=30+20-8=42(万元),计税基础为0,形成可抵扣暂时性差异42万元;递延所得税资产借方发生额=42×25%-30×25%=3(万元)。2013年应交所得税=(700+23-28+20-8)×25%=176.75(万元);2013年所得税费用=176.75-3=173.75(万元)。

(二)合并财务报表中因抵销未实现内部交易损益产生的递延所得税

合并报表账面价值=个别报表上账面价值-未实现内部交易损益+个别报表上计提的减值(以未实现内部交易损益为限)

合并报表计税基础一个别报表上的计税基础

个别报表上递延所得税余额与合并报表上递延所得税余额之间的差额,即为合并报表上应确认的递延所得税金额

◆在合并资产负债表中应确认递延所得税资产和递延所得税负债,同时调整合并利润表中的所得税费用,但与直接计入所有者权益的交易或事项及企业合并相关的递延所得税除外。

【例题7·单选题】A公司是B公司的母公司,适用的所得税税率均为25%。2013年A公司从B公司购入甲产品100件,单价为6万元,成本为4万元。当年A公司对外销售60件。不考虑其他因素,2013年末合并报表中因此交易事项应确认递延所得税资产( )万元。

A.20

B.35

C.25

D.30

【答案】A

【解析】期末留存存货在合并报表中的账面价值=4×(100-60)=160(万元),计税基础=6×(100-60)=240(万元),产生可抵扣暂时性差异240-160=80(万元),应确认递延所得税资产=80×25%=20(万元)。

(三)所得税的列报

本章小结

本章属于全书的重点和难点章节,递延所得税资产和递延所得税负债以及所得税费用的核算是经常考核的内容。在本章的学习中,需要重点掌握以下几点:

1.常见资产、负债等的计税基础以及暂时性差异的计算

尤其需要注意,对于负债,税法规定不同,其计税基础也可能不同。同时需要注意特殊项目的计税基础,比如未来期间税法允许抵扣的费用以及可弥补亏损计税基础的确定。

2.可抵扣暂时性差异和应纳税暂时性差异的区分

3.递延所得税余额和发生额概念的区分

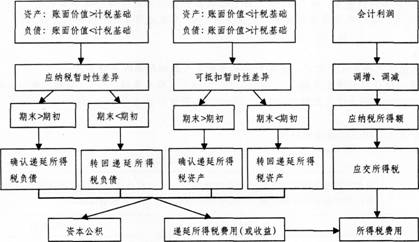

4.所得税费用的处理思路和步骤

关键是递延所得税资产(负债)期末余额的计算:分析计算相关资产(负债)在期末的账面价值

与计税基础,得出暂时性差异期末余额,乘以转回期间适用的税率。

5.合并报表中递廷所得税的核算

建议结合合并财务报表学习,尤其要在理解的基础上掌握合并报表基础上的账面价值与个别报表上的账面价值的确定方法。

233网校编辑推荐:

2014年中级会计职称考试《中级会计实务》各章关键考点预习汇总