A.高于 2

B.高于 O.8

C.高于 0.5

D.高于 1

D【解析】根据稳健性原则,利息保障倍数以倍数较低的年度为评价依据,但利息保障倍数不能低于 1,因为一旦低于 l,意味着借款人连利息偿还都无法保障,长期偿债能力的好坏也就无从谈起了。

22.企业向银行申请贷款时,()不是必须提供的材料。

A.税务登记证

B.近三年和最近一期的财务报表

C.注册登记或批准成立的有关文件及其最新年检证明

D.年度股东大会决议

D【解析】业务人员要求借款企业提供的基本材料包括:(1)注册登记或批准成立的有关文件及其最新年检证明。(2)技术监督局合法的组织机构代码证书及最新年检证明。(3)借款人税务登记证。(4)借款人的验资。(5)借款人近三年和最近一期的财务报表。(6)借款人贷款卡及最新年检证明。(7)借款人预留印鉴卡及开户证明。(8)法人代表或负责人身份证明及其必要的个人信息。(9)借款人自有资金、其他资金来源到位或能够计划到位的证明文件。(10)有关交易合同、协议。

23.相对而言,如果借款人的短期负债小于短期资产,则()。

A.长期偿债能力较弱

B.短期偿债能力较弱

C.长期偿债能力不受影响

D.短期偿债能力较强

D【解析】短期偿债能力是指客户以流动资产偿还短期债务(即流动负债)的能力,它反映客户偿付日常到期债务的能力。反映客户短期偿债能力的比率主要有流动比率、速动比率和现金比率,其中流动比率是流动资产与流动负债的比率。从理论上讲,只要流动比率高于 l(即短期负债小于短期资产),客户便具有偿还短期债务的能力。

24.保证人和债权人应当约定保证责任期间,双方没有约定的,从借款企业偿还借款的期限届满之日起()内,债权银行应要求保证人履行债务,否则保证人可以拒绝承担保证责任。

A.2 年

B.6 个月

C.5 个月

D.1 年

B【解析】保证人和债权人应当在合同中约定保证责任期间,双方没有约定的,从借款企业偿还借款的期限届满之日起的 6 个月内,债权银行应当要求保证人履行债务,否则保证人可以拒绝承担保证责任。

25.在考虑银行定位时,处于()的商业银行通常资产规模小,提供的信贷产品少,集中于一个或数个细分市场进行营销。

A.执行式地位

B.主导式地位

C 补缺式地位

D.追随式地位

C【解析】按照公司信贷产品的市场规模、产品类型、技术手段等因素,可将定位方式分为三种:主导式定位、追随式定位和补缺式定位。补缺式定位是指处于补缺式地位的商业银行资产规模很小,提供的信贷产品少,集中于一个或数个细分市场进行营销。26.某企业本年销售收入为 1 000 万元,应收账款周转率为 4,期初应收账款余额为 150 万元,则期末应收账余额为()万元。

A.500

B.350

C.250

D.150

B【解析】应收账款周转率=赊销收入净额/应收账款平均余额×100%;赊销收入净额=销售收入-现销收入-销售退回-销售折让-销售折扣;应收账款平均余额=(期初应收账款余额+期末应收账款余额)/2。根据公式,可得 4=1000×2/(150+期末应收账款),解得期末应收账款为 350 万元。

27.损益表中,主营业务收入减去主营业务成本、营业费用、营业税,得出的是()。

A.营业利润

B.主营业务利润

C.净利润

D.利润总额

B【解析】银行在进行损益表分析时,需将报表进行调整,从主营业务收入中减去主营业务成本、营业费用、营业税,可以得出主营业务利润,即毛利润。

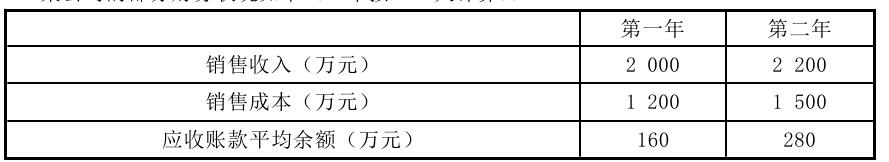

28.某公司的部分财务状况如下(一年按 365 天计算):

则两年的应收账款周转天数分别为(),应收账款的变动导致该公司的借款需求()。

A.29.2 天、46.5 天;减少

B.29.2 天、46.5 天;增大

C.48.7 天、68.1 天;减少

D.48.7 天、68.1 天;增大

B【解析】应收账款周转天数=365/应收账款周转率=365×应收账款余额/销售收入,故第一年的周转天数为:365×160/2 000=29.2(天);第二年的周转天数为:365×280/2 200=46.5(天)。周转天数延长 17 天左右,意味着在这 l7 天中这部分现金仍然由公司的客户持有,而不是由公司持有,因此,公司就必须从其他渠道获得现金以满足运营中对这部分现金的需求,即借款需求增大。

29.()确定了整个国民经济优先发展的产业及技术,对投资项目建设具有重要指导作用。

A.国民经济平衡发展需要

B.产业政策、技术政策

C.市场经济

D.地区、部门发展规划

B【解析】产业政策、技术政策确定了整个国民经济优先发展的产业及技术,对投资项目建设具有指导作用。不符合产业政策、技术政策的方向的项目,注定没有好的效益,银行对此类项目应拒绝贷款。

30.下列关于普通准备金的表述,错误的是()。

A.普通准备金不能计入商业银行的附属资本

B.普通准备金又称一般准备金

C.普通准备金用于弥补贷款组合的不确定损失

D.我国商业银行按照贷款余额 1%提取的贷款呆账准备金相当于普通准备金

A【解析】普通准备金又称一般准备金,是按照贷款余额的一定比例提取的贷款损失准备金。我国商业银行现行的按照贷款余额 1%提取的贷款呆账准备金相当于普通准备金。由于普通损失准备金在一定程度上具有资本的性质,因此,普通损失准备金可以计入商业银行资本基础的附属资本,但计入的普通准备金不能超过加权风险资产的 1.25%,超过部分不再计入。

31.某项目总投资为 2 000 万元,于 2009 年三季度达产,2010 年实现销售收入为 500 万元,年总成本费用为 300 万元,则该项目的投资利税率为()。

A.10%

B.16%

C.5%

D.20%

A【解析】投资利税率的计算公式为:投资利税率=年利税总额或年平均利税总额÷项目总投资×l00%;年利税总额=年销售收入(不含销项税)-年总成本费用(不含进项税);故本题中该项目的投资利税率=(500-300)/2 000×100%=10%。

32.《固定资产贷款管理暂行办法》规定了固定资产贷款必须采用贷款人受托支付的刚性条件,对单笔资金支付超过项目总投资()或超过()万元人民币时,应采用贷款人受托支付方式。

A.10%;500

B.5%;1000

C.10%;1000

D.5%;500

D【解析】《固定资产贷款管理暂行办法》第二十五条规定,对单笔金额超过项目总投资 5%或超过 500 万元人民币的贷款资金支付,应采用贷款人受托支付方式。在实际操作中,银行业金融机构应依据这些监管的法规要求审慎行使自主权。

33.下列公式中,正确的是()。

A.总成本=制造成本+管理费用

B.总成本=制造成本+管理费用+财务费用+销售费用+折旧费

C.总成本=制造成本+管理费用+财务费用

D.总成本=制造成本+管理费用+财务费用+销售费用

D【解析】总成本=制造成本+管理费用+财务费用+销售费用;制造成本=直接材料+直接工资+其他直接费用+制造费(包括折旧费、修理费、其他费用)。故可知,在制造成本中已经包括了折旧费,无须在总成本中额外加入。

34.()是指由非政府部门的民间金融组织确定的利率。

A.法定利率

B.行业公定利率

C.基准利率

D.市场利率

B【解析】行业公定利率是指由非政府部门的民间金融组织确定的利率,该利率对会员银行具有约束力。

35.银行起诉前申请财产保全被人民法院采纳后,应该在人民法院采取保全措施()天内正 式起诉。

A.15

B.10

C.5

D.30

A【解析】财产保全可以在起诉前申请,也可以在起诉后判决前申请,起诉前申请财产保全被人民法院采纳后,应该在人民法院采取保全措施 15 天内正式起诉。

36.在进行贷款项目的微观背景分析时,商业银行对企业信用度的分析内容一般不包括()。

A.产销率

B.企业借贷信用

C.经济合同履约信用

D.产品信誉

A【解析】信用度是指企业在经济活动中履行诺言、讲求信誉的程度。对企业信用度的分析主要包括对企业借贷信用、经济合同履约信用、产品信誉等的评估。产销率属于企业经营状况的分析内容。

37.客户信用评级能够量化不同信用等级客户的()。

A.违约风险暴露

B.违约损失

C.违约概率

D.违约损失率

C【解析】《巴塞尔新资本协议》要求客户信用评级必须具有两大功能:一是能够有效区分违约客户;二是能够准确量化客户违约风险,即能够估计各信用等级的违约概率,并将估计的违约概率与实际违约频率之间的误差控制在一定范围内。

38.2010 年,A 银行加大了不良贷款客户的抵债资产处置工作。一年来,共处理抵债资产总价值 32.65 亿元,年末抵债资产年处置率达 87%,比 2009 年提高了 26 个百分点。则 A 银行2010 年内待处理的抵债资产总价值为()亿元。

A.37.53

B.28.41

C.53.52

D.32.65

A【解析】抵债资产年处置率的计算公式为:抵债资产年处置率=一年内已处理的抵债资产总价(列账的计价值)/一年内待处理的抵债资产总价(列账的计价值)×100%,待处理抵债资产总价值=32.65/87%=37.53(亿元)。

39.商业银行固定资产贷款调查报告内容不包括()。

A.借款人资信情况以及还款能力、担保情况

B.投资估算与资金筹措安排情况以及银行从项目获得的收益预测

C.项目情况、项目效益与项目配套条件落实情况、项目可行性研究报告批复及其主要内容

D.对流动资金贷款必要性的分析

D【解析】商业银行固定资产贷款调查报告一般包括以下内容:(1)借款人资信情况。(2)项目合法性要件取得情况。(3)投资估算与资金筹措安排情况。(4)项目情况。(5)项目配套条件落实情况。(6)项目效益情况。(7)还款能力。(8)担保情况。(9)银行业金融机构收益预测。(10)结论性意见。D 选项属于商业银行流动资金贷款调查报告的内容。

40.假设某公司的红利支付率是 0.4,则留存比率为()。

A.0.9

B.O.8

C.0.6

D.O.7

C【解析】根据公式可得,留存比率=1-红利支付率=1-0.4=0.6。