三、应纳税额的计算(★★★)

(一)计算应纳税额的时间限定

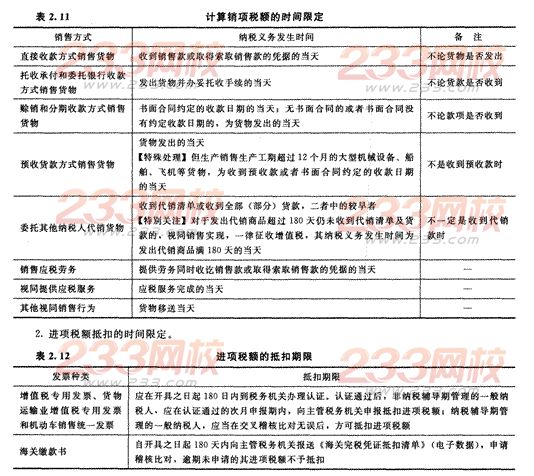

1.计算销项税额的时间限定。

3.未按期申报抵扣增值税扣税凭证抵扣管理办法。

增值税一般纳税人取得的增值税扣税凭证已认证或已采集上报信息但未按照规定期限申报抵扣;实行纳税辅导期管理的增值税一般纳税人以及实行海关进口增值税专用缴款书“先比对后抵扣”管理办法的增值税一般纳税人。取得的增值税扣税凭证稽核比对结果相符但未按规定期限申报抵扣,属于发生真实交易且符合下列规定的客观原因的,经主管税务机关审核,允许纳税人继续申报抵扣其进项税额。

客观原因包括如下类型:

(1)因自然灾害、社会突发事件等不可抗力原因造成增值税扣税凭证未按期申报抵扣;

(2)有关司法、行政机关在办理业务或者检查中,扣押、封存纳税人账簿资料,导致纳税人未能按期办理申报手续;

(3)税务机关信息系统、网络故障,导致纳税人未能及时取得认证结果通知书或稽核结果通知书,未能及时办理申报抵扣;

(4)由于企业办税人员伤亡、突发危重疾病或者擅自离职,未能办理交接手续,导致未能按期申报抵扣;

(5)国家税务总局规定的其他情形。

(二)计算应纳税额时进项税额不足抵扣的处理一一可以结转下期继续抵扣

例外:原增值税一般纳税人兼有应税服务的,截止到本地区试点实施之FJ前的增值税期末留抵税额,不得从应税服务的销项税额中抵扣。

(三)扣减发生期进项税额的规定(进项税额转出)

【提示】有下列情形之一者,应当按照销售和增值税税率计算应纳税额,不得抵扣进项税额,也不得使用增值税专用发票:

(1)一般纳税人会计核算不健全,或者不能够提供准确税务资料的;

(2)应当申请办理一般纳税人资格认定而未申请的。

(四)销货退回、服务中止或折让的税务处理——销售方冲减销项税额,购货方冲减进项税额

(五)向供货方取得返还收入的税务处理(平销返利)

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按照平销返利行为的有关规定冲减当期增值税进项税金。应冲减进项税金的计算公式调整为:当期应冲减进项税金=当期取得的返还资金÷(1+所购货物适用增值税税率)×所购货物适用增值税税率

商业企业向供货方收取的各种返还收入,一律不得开具增值税专用发票。

【链接】对商业企业向供货方收取的与商品销售量、销售额无必然联系,且商业企业向供货方提供一定劳务的收入,例如进场费、促销费、上架费、展示费、管理费等,不属于平销返利,不冲减当期增值税进项税额,应按营业税的适用税目税率(5%)征收营业税。

(六)一般纳税人注销时进项税额的处理一般纳税人注销或被取消辅导期一般纳税人资

格,转为小规模纳税人时,其存货不作进项税额转出处理,其留抵税额也不予以退税。

(七)金融机构开展个人实物黄金交易业务增值税的处理

(八)关于增值税税控系统专用设备和技术维护费用抵减增值税税额有关政策

1.增值税纳税人2011年12月1日以后初次购买增值税税控系统专用设备(包括分开票机)支付的费用,可凭购买增值税税控系统专用设备取得的增值税专用发票,在增值税应纳税额中全额抵减(抵减额为价税合计额),不足抵减的可结转下期继续抵减。增值税纳税人非初次购买增值税税控系统专用设备支付的费用,由其自行负担,不得在增值税应纳税额中抵减。

2.增值税纳税人2011年12月1日以后缴纳的技术维护费(不含补缴的2011年11月30日以前的技术维护费),可凭技术维护服务单位开具的技术维护费发票,在增值税应纳税额中全额抵减,不足抵减的可结转下期继续抵减。

3.增值税一般纳税人支付的二项费用在增值税应纳税额中全额抵减的,其增值税专用发票不作为增值税抵扣凭证,其进项税额不得从销项税额中抵扣。

(九)关于纳税人资产重组增值税留抵税额的处理规定增值税一般纳税人(以下称“原纳税人”)在资产重组过程中。将全部资产、负债和劳动力一并转让给其他增值税一般纳税人(以下称“新纳税人”),并按程序办理注销税务登记的,其在办理注

销登记前尚未抵扣的进项税额可结转至新纳税人处继续抵扣。

(十)总分机构试点纳税人增值税计算缴纳暂行办法

【例题·单选题】某商场(中国人民银行批准的金银首饰经营单位)为增值税一般纳税人,2013年5月采取以旧换新方式销售金戒指40只。每只新金戒指的零售价格为l2500元,每只旧金戒指作价9650元,每只金戒指取得差价款2850元;取得首饰修理费共计l6570元(含税)。初次购入税控系统专用设备一台,取得增值税专用发票,发票上列明货款金额2000元,税额340元。该商场上述业务应纳增值税税额( )。

A.14940.17元

B.15270元

C.18971.71元

D.16631.71元

【答案】D

【解析】税法规定,对金银首饰以旧换新业务可以按销售方实际收取的不合增值税的全部价款征收增值税。该商场上述业务应纳增值税税额=[40×2850÷(1+17%)+16570÷(1+17%)]×17%-2340=16631.71(元).

【例题10·多选题】下列增值税一般纳税人销项税额计税依据处理正确的有( )。

A.电器超市推出以A牌旧冰箱+500元可换取同品牌不合税价为2000元的新冰箱的业务,超市按每台500÷1.17计算此项业务的应税销售额

B.企业销售设备一台,按协议约定,5年后返还不含税售价200万元的10%款项给购买方,企业按200万元作为增值税销项税额的计税依据计算了销项税额

C.商场当月销售货物500万元,其中300万元开具了增值税专用发票,150万元开具了普通发票,50万元未开具发票,商场当月按450万元计算了增值税销项税额

D.对化妆品销售收取的包装物押金500元,企业在收取时未计算增值税销项税额

【答案】BD

【解析】普通货物以旧换新业务应当按新货的不合税价计算增值税销项税额,所以选项A是错误的;纳税人的应税销售额无论是否开具发票均应当承担纳税义务,所以选项C是错误的。