三、经营杠杆

(一)经营杠杆的含义

经营杠杆是指由于固定成本的存在而导致息税前利润变动率大于产销业务量变动率的杠杆效应。

(二)经营杠杆的计量

对经营杠杆的计量最常用的指标是经营杠杆系数或经营杠杆度。经营杠杆系数,是指息税前利润变动率相当于产销业务量变动率的倍数。计算公式为:

经营杠杆系数的简化公式为:

(三)经营杠杆与经营风险的关系

经营杠杆系数、固定成本和经营风险三者呈同方向变化,即在其他因素一定的情况下,固定成本越高,经营杠杆系数越大,企业经营风险也就越大。其关系可表示为:

四、财务杠杆

(一)财务杠杆的含义

财务杠杆是指由于债务的存在而导致普通股每股利润变动率大于息税前利润变动率的杠杆效应。

(二)财务杠杆的计量

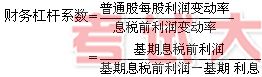

对财务杠杆计量的主要指标是财务杠杆系数。财务杠杆系数是指普通股每股利润的变动率相当于息税前利润变动率的倍数,计算公式为:

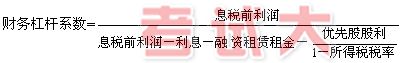

对于存在银行借款、融资租赁,且发行优先股的企业来说,可以按以下公式计算财务杠杆系数:

(三)财务杠杆与财务风险的关系

财务风险是指企业为取得财务杠杆利益而利用负债资金时,增加了破产机会或普通股每股利润大幅度变动的机会所带来的风险。财务杠杆会加大财务风险,企业举债比重越大,财务杠杆效应越强,财务风险越大。财务杠杆与财务风险的关系可通过计算分析不同资金结构下普通股每股利润及其标准离差和标准离差率来进行测试。

五、复合杠杆

(一)复合杠杆的概念

复合杠杆是指由于固定成本和固定财务费用的存在而导致的普通股每股利润变动率大于产销量变动率的杠杆效应。

(二)复合杠杆的计量

对复合杠杆计量的主要指标是复合杠杆系数或复合杠杆度。复合杠杆系数是指普通股每股利润变动率相当于产销量变动率的倍数。其计算公式为:

或:复合杠杆系数=经营杠杆系数×财务杠杆系数

(三)复合杠杆与企业风险的关系

由于复合杠杆作用使普通股每股利润大幅度波动而造成的风险,称为复合风险。复合风险直接反映企业的整体风险。在其他因素不变的情况下,复合杠杆系数越大,复合风险越大;复合杠杆系数越小,复合风险越小。通过计算分析复合杠杆系数及普通股每股利润的标准离差和标准离差率可以揭示复合杠杆同复合风险的内在联系。

第三节 资金结构

一、资金结构概述

(一)资金结构的概念

资金结构是指企业各种资金的构成及其比例关系。资金结构有广义和狭义之分。狭义的资金结构是指长期资金结构;广义的资金结构是指全部资金(包括长期资金、短期资金)的结构。本章所指资金结构是指狭义的资金结构。

(二)影响资金结构的因素

影响资金结构的因素包括:

(1)企业财务状况;

(2)企业资产结构;

(3)企业产品销售情况;

(4)投资者和管理人员的态度;

(5)贷款人和信用评级机构的影响;

(6)行业因素;

(7)所得税税率的高低;

(8)利率水平的变动趋势等。

(三)资金结构理论

资金结构理论包括净收益理论、净营业收益理论、传统折衷理论、MM理论、平衡理论、代理理论和等级筹资理论等。

1.净收益理论

该理论认为,由于债务成本一般较低,所以,负债程度越高,综合资金成本越低,企业价值越大。当负债比率达到100%时,企业价值将达到最大。

2.净营业收益理论

该理论认为,资金结构与企业的价值无关,决定企业价值高低的关键要素是企业的净营业收益。不论企业的财务杠杆程度如何,其整体的资金成本不变,因而不存在最佳资金结构。

3.传统折衷理论

该理论认为,企业利用财务杠杆尽管会导致权益成本上升,但在一定范围内并不会完全抵消利用成本较低的债务所带来的好处,因此会使综合资金成本下降、企业价值上升;但一旦超过某一限度,综合资金成本又会上升。综合资金成本由下降变为上升的转折点,资金结构达到最优。

4.MM理论

MM理论认为,在没有企业和个人所得税的情况下,企业的价值不受有无负债及负债程度的影响;但由于存在所得税及税额庇护利益,企业价值会随负债程度的提高而增加,股东也可获得更多好处。于是,负债越多,企业价值也会越大。

5.平衡理论

该理论认为,当负债程度较低时,企业价值因税额庇护利益的存在会随负债水平的上升而增加;当负债达到一定界限时,负债税额庇护利益开始为财务危机成本所抵消。当边际负债税额庇护利益等于边际财务危机成本时,企业价值最大,资金结构最优。

6.代理理论

代理理论认为,债权筹资能够促使经理多努力工作,少个人享受,并且做出更好的投资决策,从而降低由于两权分离而产生的代理成本;但是,负债筹资可能导致另一种代理成本,即企业接受债权人监督而产生的成本。均衡的企业所有权结构是由股权代理成本和债权代理成本之间的平衡关系来决定的。

7.等级筹资理论

由于企业所得税的节税利益,负债筹资可以增加企业的价值,即负债越多,企业价值增加越多,这是负债的第一种效应;但是,财务危机成本期望值的现值和代理成本的现值会导致企业价值的下降,即负债越多,企业价值减少额越大,这是负债的第二种效应。由于上述两种效应相抵消,企业应适度负债。最后,由于非对称信息的存在,企业需要保留一定的负债容量以便有利可图的投资机会来临时可发行债券,避免以太高的成本发行新股。

从成熟的证券市场来看,企业的筹资优序模式首先是内部筹资,其次是借款、发行债券、可转换债券,最后是发行新股筹资。

二、最佳资金结构的确定

最佳资金结构是指在一定条件下使企业加权平均资金成本最低、企业价值最大的资金结构。确定最佳资金结构的方法有每股利润无差别点法、比较资金成本法和公司价值分析法。

(一)每股利润无差别点法

每股利润无差别点法,又称息税前利润-每股利润分析法(EBIT-EPS分析法),是通过分析资金结构与每股利润之间的关系,计算各种筹资方案的每股利润的无差别点,进而确定合理的资金结构的方法。

每股利润无差别点处的息税前利润的计算公式为:

式中,

如公司没有发行优先股,上式可简化为:

这种方法只考虑了资金结构对每股利润的影响,并假定每股利润最大,股票价格也就最高。最佳资金结构亦即每股利润最大的资金结构。

(二)比较资金成本法

比较资金成本法,是通过计算各方案加权平均的资金成本,并根据加权平均资金成本的高低来确定最佳资金结构的方法。最佳资金结构亦即加权平均资金成本最低的资金结构。

(三)公司价值分析法

公司价值分析法,是通过计算和比较各种资金结构下公司的市场总价值来确定最佳资金结构的方法。最佳资金结构亦即公司市场价值最大的资金结构。

公司的市场总价值=股票的总价值+债券的价值

为简化起见,假定债券的市场价值等于其面值。股票市场价值的计算公式如下:

五、资金结构的调整

企业调整资金结构的方法有:

(一)存量调整

其方法主要有:债转股、股转债;增发新股偿还债务;调整现有负债结构;调整权益资金结构。

(二)增量调整

其主要途径是从外部取得增量资本,如发行新债、举借新贷款、进行融资租赁、发行新股票等。

(三)减量调整

其主要途径有提前归还借款,收回发行在外的可提前收回债券,股票回购减少公司股本,进行企业分立等。

第五章 投 资 概 述

[基本要求]

(一)掌握投资的含义与动机

(二)掌握企业投资的种类及各类投资的主要特征

(三)掌握投资收益的类型和必要投资收益的计算公式

(四)掌握由两项资产构成的投资组合的总风险的计算及评价;掌握投资组合的总风险的构成内容及其在风险分散中的变动规律

(五)掌握投资组合的

(六)熟悉导致投资风险产生的原因

(七)熟悉投资组合的期望收益率计算方法;熟悉投资组合风险的分散化的意义及方法

(八)了解投机与投资的关系;了解投机的积极和消极作用

(九)了解投资风险和投资组合的定义;了解协方差和相关系数在投资组合风险分析中的作用

(十)了解单项资产的