知识点:委托加工应税消费品税务处理

(一)什么是委托加工的应税消费品

委托加工应税消费品是指委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

以下情况不属于委托加工应税消费品:

①由受托方提供原材料生产的应税消费品;

②受托方先将原材料卖给委托方,再接受加工的应税消费品;

③由受托方以委托方名义购进原材料生产的应税消费品。

(二)委托加工应税消费品消费税的缴纳

1.受托方加工完毕向委托方交货时,由受托方代收代缴消费税。

特别注意:如果受托方是个体经营者,委托方须在收回加工应税消费品后向所在地主管税务机关缴纳消费税。

2.如果受托方没有代收代缴消费税,委托方应补交税款,补税的计税依据为:

(1)已直接销售的:按销售额计税;

(2)未销售或不能直接销售的:按组价计税(委托加工业务的组价)。

(三)委托加工应税消费品应纳税额计算

受托方代收代缴消费税时,应按受托方同类应税消费品的售价计算纳税;没有同类价格的,按照组成计税价格计算纳税。

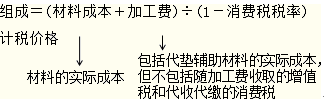

1.从价征收组价公式为:

2.复合征收组价公式为:

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)

(四)委托加工应税消费品收回

1.委托方将收回的应税消费品,以不高于受托方的计税价格出售的,为直接出售,不再缴纳消费税;

2.委托方以高于受托方的计税价格出售的,不属于直接出售,需按照规定申报缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。

为了帮助大家通过考试,233网校为大家提供注册会计师VIP班(含精讲班+冲刺班+习题班+真题解析班+机考实战班)免费试听 点击进入>>,233网校祝大家考试成功!

233网校编辑推荐: