二、委托加工环节应纳消费税的计算(★★★)

(一)委托加工应税消费品的确定

委托加工的应税消费品,是指由委托方提供原料和主要材料,受托方只收取加工费和代垫部分辅助材料加工的应税消费品。

【提示】下列行为不属于委托加工:

①由受托方提供原材料生产的应税消费品;

②受托方先将原材料卖给委托方,再接受加工的应税消费品;

③由受托方以委托方名义购进原材料生产的应税消费品。

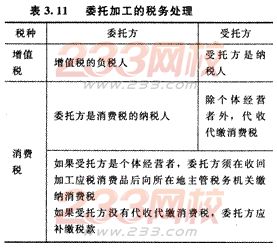

(二)代收代缴税款的规定

【链接】财法[2012]8号规定:自2012年9月1日起,将《中华人民共和国消费税暂行条例实施细则》(财政部令第51号)第七条第二款规定“委托加工的应税消费品直接出售的,不再缴纳消费税”的含义解释如下:委托方将收回的应税消费品,以不高于受托方的计税价格出售的,为直接出售,不再缴纳消费税;委托方以高于受托方的计税价格出售的,不属于直接出售,需按照规定申报缴纳消费税,在计税时准予扣除受托方已代收代缴的消费税。

【例题7·多选题】下列各项中,不应在收回委托加工消费品后征收消费税的有( )。

A.商业批发企业销售委托其他企业加工的特制白酒,但受托方向委托方交货时没有代收代缴消费税款

B.商业批发企业委托个体工商户加工一批特制啤酒

C.商业批发企业销售其委托加工的特制白酒,但是是由受托方以其名叉购买原材料生产的特制白酒

D.工业企业委托加工收回后用于连续生产其他酒的特制白酒

【答案】CD

【解析】选项A错误,因为受托方没有代收代缴消费税而必须补缴消费税;选项B错误.因为企业委托个体工商户加工应税消费品,应该是由委托方自己缴纳消费税;选项C正确,因为此项业务不属于委托加工业务,所以委托方企业不缴纳消费税,而应由受托方按自产自销业务缴纳消费税;选项D正确。因为将委托加工收回的特制白酒连续生产其他酒的,不缴纳消费税,加工后的其他酒对外销售时计征消费税。

(三)组成计税价格及应纳税额计算

委托加工的应税消费品,按照受托方的同类消费品的销售价格计算纳税;没有同类消费品销售价格的,按照组成计税价格计算纳税。实行从价定率办法计算纳税的组成计税价格计

算公式:组成计税价格=(材料成本+加工费)÷(1-比例税率)

实行复合计税办法计算纳税的组成计税价格计算公式:

组成计税价格=(材料成本+加工费+委托加工数量×定额税率)÷(1-比例税率)