所谓列表法,是指通过列表计算“累计净现金流量”的方式,来确定包括建设期的投资回收期,进而再推算出不包括建设期的投资回收期的方法。因为不论在什么情况下,都可以通过这种方法来确定静态投资回收期,所以此法又称为一般方法。

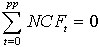

该法的原理是:按照回收期的定义,包括建设期的投资回收期满足以下关系式,即:

这表明在财务现金流量表的“累计净现金流量”一栏中,包括建设期的投资回收期恰好是累计净现金流量为零的年限。

无法在“累计净现金流量”栏上找到零,必须按下式计算包括建设期的投资回收期:

包括建设期的投资回收期(PP)=最后一项为负值的累计净现金流量对应的年数+最后一项为负值的累计净现金流量绝对值÷下年净现金流量

或:=累计净现金流量第一次出现正值的年份-1+该年初尚未回收的投资÷该年净现金流量

2.静态投资回收期的特点

静态投资回收期的优点是能够直观地反映原始总投资的返本期限,便于理解,计算也比较简单,可以直接利用回收期之前的净现金流量信息。缺点是没有考虑资金时间价值因素和回收期满后继续发生的现金流量,不能正确反映投资方式不同对项目的影响。只有静态投资回收期指标小于或等于基准投资回收期的投资项目才具有财务可行性。

(二)投资收益率

1.投资收益率的计算

投资收益率(ROI ) ,又称投资报酬率,是指达产期正常年份的年息税前利润或运营期年均息税前利润占投资总额的百分比。其计算公式为:

投资利润率(ROI)=年息税前利润或年均息税前利润/投资总额×100%

2.投资收益率的特点

投资收益率的优点是计算公式最为简单;缺点是没有考虑资金时间价值因素,不能正确反映建设期长短及投资方式不同和回收额的有无对项目的影响,分子、分母计算口径的可比性较差,无法直接利用净现金流量信息。只有投资收益率指标大于或等于无风险投资收益率的投资项目才具有财务可行性。

三、报考评价指标的含义、计算方法及特点

(一)净现值

1.净现值的计算

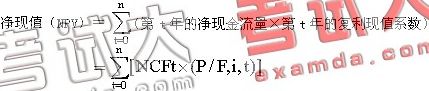

净现值(NPV),是指在项目计算期内,按设定折现率或基准收益率计算的各年净现金流量现值的代数和。其基本计算公式为:

式中,i为行业基准收益率。

计算净现值指标具体有一般方法、特殊方法和插入函数法三种方法。

(1)净现值指标计算的一般方法

具体包括公式法和列表法两种形式。

公式法。本法是指根据净现值的定义,直接利用理论计算公式来完成该指标计算的方法。

列表法。本法是指通过现金流量表计算净现值指标的方法。即在现金流量表上,根据已知的各年净现金流量,分别乘以各年的复利现值系数,从而计算出各年折现的净现金流量,最后求出项目计算期内折现的净现金流量的代数和,就是所求的净现值指标。

(2)净现值指标计算的特殊方法

本法是指在特殊条件下,当项目投产后净现金流量表现为普通年金或递延年金时,可以利用计算年金现值或递延年金现值的技巧直接计算出项目净现值的方法,又称简化方法。

由于项目各年的净现金流量NCFt = (t=0 , 1 ,… ,n)属于系列款项,所以当项目的全部投资均于建设期投入,运营期不再追加投资,投产后的经营净现金流量表现为普通年金或递延年金的形式时,就可视情况不同分别按不同的简化公式计算净现值指标。

当建设期为零,投产后的净现金流量表现为普通年金形式时,公式为:

NPV=NCF0+NCF1~n×(P/A,i,n)

当建设期为零,投产后每年经营净现金流量(不含回收额)相等,但终结点第n 年有回收额Rn(如残值)时,公式为:

NPV=NCF0+NCF1~(n-1)×(P/A,i,n-1)+NCFn×(P/F,i,n)

或 NPV=NCF0+NCF1~n×(P/A,i,n)+Rn×(P/F,i,n)

当建设期不为零,全部投资在建设起点一次投入,投产后每年净现金流量为递延年金形式时,公式为:

NPV=NCF0+NCF(n+1)~n+s×[(P/A,i,n+s)-(P/F,i,n)]

或 NPV=NCF0+NCF(n+1)~n+s×(P/A,i,n)×(P/F,i,s)

当建设期不为零,全部投资在建设起点分次投入,投产后每年净现金流量为递延年金形式时,公式为:

NPV=NCF0+NCF1×(P/F,i,1)+…+NCFn×(P/F,i,s)+NCF(n+1)~n+s×[(P/A,i,n+s)-(P/F,i,s)]

(3)净现值指标计算的插入函数法

本法是指运用Windows系统的Excel 软件,通过插入财务函数“NPV ” ,并根据计算机系统的提示正确地输入已知的基准折现率和电子表格中的净现金流量,来直接求得净现值指标的方法。

当第一次原始投资发生在建设起点时,按插入函数法计算出来的净现值与按其他两种方法计算的结果有一定误差,但可以按一定方法将其调整正确。

2.净现值的特点

净现值指标的优点是综合考虑了资金时间价值、项目计算期内的全部净现金流量和投资风险;缺点是无法从报考的角度直接反映投资项目的实际收益率水平,而且计算比较繁琐。

只有净现值指标大于或等于零的投资项目才具有财务可行性。

(二)净现值率

1.净现值率的计算

净现值率(NPVR ) ,是指投资项目的净现值占原始投资现值总和的百分率。其计算公式为:

净现值率(NPVR)=项目的净现值\原始投资的现值合计×100%

2.净现值率的特点

净现值率指标的优点是可以从报考的角度反映项目投资的资金投入与净产出之间的关系,计算过程比较简单;缺点是无法直接反映投资项目的实际收益率。

只有净现值率指标大于或等于零的投资项目才具有财务可行性。

(三)获利指数

1.获利指数计算

获利指数(PD ),是指投产后按基准收益率或设定折现率折算的各年净现金流量的现值合计与原始投资的现值合计之比。其计算公式为:

获利指数(Pl ) =投产后各年净现金流量的现值合计\原始投资的现值合计= 1 +净现值率

2.获利指数的特点

获利指数指标的优点是可以从报考的角度反映项目投资的资金投入与总产出之间的关系;缺点是除了无法直接反映投资项目的实际收益率外,计算也相对复杂。

只有获利指数指标大于或等于1 的投资项目才具有财务可行性。

(四)内部收益率

1.内部收益率的计算

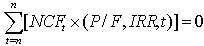

内部收益率(IRR ) ,是指项目投资实际可望达到的收益率。实质上,它是能使项目的净现值等于零时的折现率。IRR 满足下列等式:

计算内部收益率指标具体有特殊方法、一般方法和插入函数法三种方法。

(1)内部收益率指标计算的特殊方法

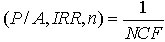

本法又称为简便算法,应用它的条件十分苛刻,只有当项目投产后的净现金流量表现为普通年金的形式时才可以直接利用年金现值系数计算内部收益率,公式为:

必要时还需要应用内插法。

(2)内部收益率指标计算的一般方法

本法就是采用逐次测试逼近法结合应用内插法的方法。

(3)内部收益率指标计算的插入函数法

本法是指运用Windows 系统的Excel 软件,通过插入财务函数“IRR ”,并根据计算机系统的提示正确地输入已知的电子表格中的净现金流量,来直接求得内部收益率指标的方法。

按插入函数法计算的结果不可能与其他方法计算的结果一致,也无法调整。

2.内部收益率的特点

内部收益率指标的优点是既可以从报考的角度直接反映投资项目的实际收益水平,又不受基准收益率高低的影响,比较客观;缺点是计算过程复杂,尤其当经营期大量追加投资时,又有可能导致多个内部收益率出现,或偏高或偏低,缺乏实际意义。

只有内部收益率指标大于或等于基准收益率或资金成本的投资项目才具有财务可行性。

(五)报考指标之间的关系

净现值、净现值率、获利指数和内部收益率指标之间存在同方向变动关系。即:

1.当净现值>0 时,净现值率>0 ,获利指数>1 ,内部收益率润霞准收益率;

2.当净现值=0 时,净现值率=0 ,获利指数=1 ,内部收益率=基准收益率;

3.当净现值<0 时,净现值率<仪获利指数<1 ,内部收益率侧霞准收益率。

第四节 项目投资决策评价指标的运用

一、独立方案财务可行性评价及投资决策

独立方案是指一组互相分离、互不排斥的方案。在独立方案中,选择某一方案并不排斥选择另一方案。

评价独立方案财务可行性的要点包括:

1.判断方案是否完全具备财务可行性的条件

如果某一投资方案的所有评价指标均处于可行区间,即同时满足以下条件时,则可以断定该投资方案无论从哪个方面看都具备财务可行性,或完全具备可行性。这些条件是:

(1)净现值NPV≥0 ; (2)净现值率NPV≥0 ; (3)获利指数PI≥1 ; (4)内部收益率IRR≥基准折现率 (5)包括建设期的静态投资回收期PP≤n/2 (即项目计算期的一半); (6)不包括建设期的静态投资回收期PP,≤p/2(即运营期的一半);(7)投资利润率ROI≥基准投资利润率i (事先给定)。

2.判断方案是否完全不具备财务可行性的条件

如果某一投资项目的评价指标均处于不可行区间,即同时满足以下条件时,可以断定该投资项目无论从哪个方面看都不具备财务可行性,或完全不具备可行性当彻底放弃该投资方案。这些条件是:

(1)NPV<0,(2 )NPVR<0,(3 )PI<1(4 )IRR

3.判断方案是否基本具备财务可行性的条件

如果在评价过程中发现某项目的主要指标处于可行区间(如NPV≥0,NPVR≥0,PI≥1,IRR≥ i0),但次要或辅助指标处于不可行区间(如PP> n/2,PP,>p/2或ROI 4.判断方案是否基本不具备财务可行性的条件 如果在评价过程中发现某项目出现NPV<0,NPVR<0,PI<1,IRR< i0 ,的情况,即使有PP≤n/2 , PP,≤p/2或ROI≥i发生,也可断定该项目基本上不具有财务可行性。 对独立方案进行财务可行性评价时应注意:(1)主要评价指标在评价财务可行性的过程中起主导作用。(2)利用报考指标对同一个投资项目进行评价和决策,可能得出完全相同的结论。 二、多个互斥方案的比较决策 互斥方案,是指互相关联、互相排斥的方案,即一组方案中的各个方案彼此可以相互代替,采纳方案组中的某一方案,就会自动排斥这组方案中的其他方案。 多个互斥方案的比较决策,是指在每一个入选方案已具备财务可行性的前提下,利用具体决策方法比较各个方案的优劣,利用评价指标从各个备选方案中最终选出一个最优方案的过程。 项目投资多方案比较决策的方法,主要包括净现值法、净现值率法、差额投资内部收益率法、年等额净回收额法和计算期统一法等具体方法。 (一)净现值法 净现值法,是指通过比较所有已具备财务可行性投资方案的净现值指标的大小来选择最优方案的方法。该法适用于原始投资额相同且项目计算期相等的多方案比较决策。在此法下,净现值最大的方案为优。 (二)净现值率法 净现值率法,是指通过比较所有已具备财务可行性投资方案的净现值率指标的大小来选择最优方案的方法。该法可用于原始投资额不同的投资方案的比较决策。在此法下,净现值率最大的方案为优。 (三)差额投资内部收益率法 差额投资内部收益率法,是指在两个原始投资额不同方案的差量净现金流量(记作△NCF)的基础上,计算出差额内部收益率(记作△ IRR ) ,并将其与行业基准折现率进行比较,进而判断方案孰优孰劣的方法。该法适用于原始投资额不相同,但项目计算期相同的多方案比较决策。当差额内部收益率指标大于或等于基准收益率或设定折现率时,原始投资额大的方案较优;反之,则原始投资额小的方案为优。 (四)年等额净回收额法 年等额净回收额法,是指通过比较所有投资方案的年等额净回收额(记作NA ) 指标的大小来选择最优方案的决策方法。该法适用于原始投资额不相同,特别是项目计算期不同的多方案比较决策。在此法下,某方案的年等额净回收额等于该方案净现值与相关回收系数(或年金现值系数倒数)的乘积。 某方案年等额净回收额=该方案净现值×回收系数 或=该方案净现值×1\年金现值系数 年等额净回收额最大的方案为优。 (五)计算期统一法 计算期统一法,是指通过对计算期不相等的多个互斥方案选定一个共同的计算分析期,以满足时间可比性的要求,进而根据调整后的评价指标来选择最优方案的方法。该法包括方案重复法和最短计算期法两种具体处理方法。 1.方案重复法 方案重复法,也称计算期最小公倍数法,是将各方案计算期的最小公倍数作为比较方案的计算期,进而调整有关指标,并据此进行多方案比较决策的一种方法。此法适用于项目计算期相差比较悬殊的多方案比较决策。