本章考情分析

本章近三年考试题型为单项选择题、多项选择题、判断题和计算分析题。2006年考题分数为16分,其中计算分析题与会计政策变更有关;2007年考题分数为2分;2008年没有出考题。从近三年出题情况看,本章不太重要。 来源:考试大网

【考试大纲基本要求】

(一)掌握存货的确认条件

(二)掌握存货初始计量的核算

(三)掌握存货可变现净值的确认方法

(四)掌握存货期末计量的核算

(五)熟悉存货发出的计价方法

本章基本结构框架

第一节存货的确认和初始计量

一、存货的概念与确认条件

存货,是指企业在日常活动中持有以备出售的产成品或商品、处在生产过程中的在产品、在生产过程或提供劳务过程中耗用的材料和物料等。

存货同时满足下列条件的,才能予以确认:(1)与该存货有关的经济利益很可能流入企业;(2)该存货的成本能够可靠地计量。

【例题1】下列各种物资中,应当作为企业存货核算的有()。

A.库存材料B.发出商品 C.低值易耗品D.工程物资 来源:考试大

【答案】ABC

【解析】工程物资并不是为在生产经营过程中的销售或耗用而储备,它是为了建造或维护固定资产而储备的,其用途不同,不能视为“存货”核算。

二、存货的初始计量

存货应当按照成本进行初始计量。存货成本包括采购成本、加工成本和其他成本。

(一)外购的存货

存货的初始成本由采购成本构成。

应关注的问题:

1.商品流通企业在采购商品过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等进货费用,应当计入存货采购成本,也可以先进行归集,期末根据所购商品的存销情况进行分摊。对于已售商品的进货费用,计入当期损益;对于未售商品的进货费用,计入期末存货成本。企业采购商品的进货费用金额较小的,可以在发生时直接计入当期损益

【例题2】某商品流通企业采购甲商品100件,每件售价2万元,取得的增值税专用发票上注明的增值税为34万元,另支付采购费用10万元。该企业采购的该批商品的总成本为()万元。 A.200B.210C.234D.244

【答案】B

【解析】该批商品的总成本=100×2+10=210(万元)。

【例题3】商品流通企业在采购商品过程中发生的运输费、装卸费、保险费以及其他可归属于存货采购成本的费用等,应当计入存货的采购成本,也可以先进行归集,期末再根据所购商品的存销情况进行分摊。()(2007年考题)

【答案】√

2.对于采购过程中发生的物资毁损、短缺等,除合理的途耗应当作为存货的其他可归属于存货采购成本的费用计入采购成本外,应区别不同情况进行会计处理:

(1)从供货单位、外部运输机构等收回的物资短缺或其他赔款,应冲减所购物资的采购成本。

(2)因遭受意外灾害发生的损失和尚待查明原因的途中损耗,暂作为待处理财产损溢进行核算,查明原因后再作处理。

【例题4】乙工业企业为增值税一般纳税企业。本月购进原材料200公斤,货款为6000元,增值税为1020元;发生的保险费为350元,入库前的挑选整理费用为130元;验收入库时发现数量短缺10%,经查属于运输途中合理损耗。乙工业企业该批原材料实际单位成本为每公斤()元。(2006年考题)

A.32.4B.33.33C.35.28D.36

【答案】D

【解析】购入原材料的实际总成本=6000+350+130=6480(元)

实际入库数量=200×(1-10%)=180(公斤)

所以乙工业企业该批原材料实际单位成本=6480/180=36(元/公斤)。

3.下列费用应当在发生时确认为当期损益,不计入存货成本:(1)非正常消耗的直接材料、直接人工和制造费用;(2)仓储费用(不包括在生产过程中为达到下一个生产阶段所必需的费用);(3)不能归属于使存货达到目前场所和状态的其他支出。

【例题5】下列项目中,应计入存货成本的有()。

A.库存商品储存过程中发生的仓储费用

B.存货采购过程中因意外灾害发生的净损失

C.入库前的挑选整理费用

D.运输途中的合理损耗

【答案】CD

【解析】存货采购过程中因意外灾害发生的净损失,应作为营业外支出处理。

由于支付方式不同,原材料入库的时间与付款的时间可能一致,也可能不一致,在会计处理上也有所不同。

(3)材料已到、发票账单未到

【例2-1】甲企业为一般纳税人,2007年5月18日从乙企业购入原材料一批,取得的增值税专用发票上注明的原材料价款为200000元,增值税税额为34000元。

(1)假定发票等结算凭证已经收到,货款已经通过银行转账支付,材料已运到并验收入库。据此,甲企业的账务处理如下:

借:原材料200000

应交税费——应交增值税(进项税额)34000

贷:银行存款234000

(2)假定购入材料的发票等结算凭证已经收到,货款已经转账支付,但材料尚未运到。则甲企业应于收到发票等结算凭证时进行如下账务处理:

借:在途物资200000

应交税费——应交增值税(进项税额)34000

贷:银行存款234000

在上述材料到达入库时,进行如下账务处理:

借:原材料200000

贷:在途物资200000

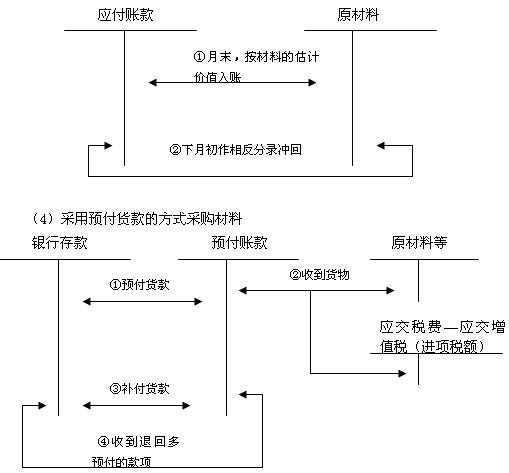

(3)假定购入的材料已经运到,并验收入库,但发票等结算凭证尚未收到,货款尚未支付。5月末,甲企业应按暂估价入账,假定其暂估价为180000元,应进行如下账务处理:

借:原材料180000

贷:应付账款——暂估应付账款180000

6月初将上述会计分录原账冲回:

借:应付账款——暂估应付账款180000

贷:原材料180000

在收到发票等结算凭证,并支付款项时:

借:原材料200000

应交税费——应交增值税(进项税额)34000

贷:银行存款234000

(二)通过进一步加工而取得的存货

1.委托外单位加工的存货

以实际耗用的原材料或者半成品以及加工费、运输费、装卸费和保险费等费用以及按规定应计入成本的税金,作为实际成本。

应注意的是,需要交纳消费税的委托加工物资,收回后直接用于销售的,应将受托方代收代缴的消费税计入委托加工物资成本;收回后用于连续生产应税消费品的,按规定准予抵扣的,受托方代收代缴的消费税记入“应交税费——应交消费税”科目的借方。