(二)增值税退(免)税办法

1.免抵退税办法。生产企业出口自产货物和视同自产出口货物及对外提供加工修理修配劳务和适用一般计税方法的零税率应税服务,以及列名生产企业出口非自产货物,免征增值税,相应的进项税额抵减应纳增值税额(不包括适用增值税即征即退、先征后退政策的应纳增值税额),未抵减完的部分予以退还。

2.免退税办法。不具有生产能力的出口企业(以下称外贸企业)或其他单位出口货物劳务和零税率应税服务,免征增值税,相应的进项税额予以退还。

(三)增值税出口退税率

1.一般规定:除单独规定外,出口货物的退税率为其适用征税率。

2.特殊规定:

(1)外贸企业购进按简易办法征税的出口货物、从小规模纳税人购进的出口货物,其退税率分别为简易办法实际执行的征收率、小规模纳税人征收率。上述出口货物取得增值税专用发票的,退税率按照增值税专用发票上的税率和出口货物退税率孰低的原则确定。

(2)出口企业委托加工修理修配货物,其加工修理修配费用的退税率,为出口货物的退税率。

(3)中标机电产品、出口企业向海关报关进入特殊区域销售给特殊区域内生产企业生产耗用的列名原材料、输入特殊区域的水电气,其退税率为适用税率。

3.适用不同退税率的货物、劳务及应税服务,应分开报关、核算并申报退(免)税,未分开报关、核算或划分不清的,从低适用退税率。

(四)增值税退(免)税的计税依据出口货物劳务的增值税退(免)税的计税依据,按出口货物劳务的出口发票(外销发票)、其他普通发票或购进出口货物劳务的增值税专用发票、海关进口增值税专用缴款书确定。

1.生产企业出口货物劳务(进料加工复出口货物除外)增值税退(免)税的计税依据,为出口货物劳务的实际离岸价(FOB)。

2.生产企业进料加工复出口货物增值税退(免)税的计税依据,按出口货物的离岸价(FOB)

扣除出口货物所含的海关保税进口料件的金额后确定。

3.生产企业国内购进无进项税额且不计提进项税额的免税原材料加工后出口的货物的计税依据,按出口货物的离岸价(FOB)扣除出口货物所含的国内购进免税原材料的金额后确定。

4.外贸企业出口货物(委托加工修理修配货物除外)增值税退(免)税的计税依据,为购进出口货物的增值税专用发票注明的金额或海关进口增值税专用缴款书注明的完税价格。

5.外贸企业出口委托加工修理修配货物增值税退(免)税的计税依据,为加工修理修配费用增值税专用发票注明的金额。

6.出口迸项税额未计算抵扣的已使用过的设备增值税退(免)税的计税依据,按下列公式确定:退(免)税计税依据=增值税专用发票上的金额或海关进口增值税专用缴款书注明的完税价格×已使用过的设备固定资产净值÷已使用过的设备原值已使用过的设备固定资产净值=已使用过的设备原值一已使用过的设备已提累计折旧

7.免税品经营企业销售的货物增值税退(免)税的计税依据,为购进货物的增值税专用发票注明的金额或海关进口增值税专用缴款书注明的完税价格。

8.中标机电产品增值税退(免)税的计税依据,生产企业为销售机电产品的普通发票注明的金额,外贸企业为购进货物的增值税专用发票注明的金额或海关进口增值税专用缴款书注明的完税价格。

9.生产企业向海上石油天然气开采企业销售的自产的海洋工程结构物增值税退(免)税的计税依据,为销售海洋工程结构物的普通发票注明的金额。

10.输入特殊区域的水电气增值税退(免)税的计税依据,为作为购买方的特殊区域内生产企业购进水(包括蒸汽)、电力、燃气的增值税专用发票注明的金额。

11.零税率应税服务增值税退(免)税的计税依据。

(1)实行免抵退税办法的零税率应税服务免抵退税计税依据,为提供零税率应税服务取得的全部价款。

(2)外贸企业兼营的零税率应税服务免退税计税依据:

①从境内单位或者个人购进出口零税率应税服务的,为取得提供方开具的增值税专用发票上注明的金额。

②从境外单位或者个人购进出口零税率应税服务的,为取得的解缴税款的中华人民共和国税收缴款凭证上注明的金额。

(五)增值税免抵退税和免退税的计算

1.生产企业出口货物劳务增值税免抵退税。

【提示】“免抵退”税含义

“免”是指对生产企业出口的自产货物,免征本企业生产销售环节增值税;

“抵”是指生产企业出口自产货物所耗用的原材料、零部件、燃料、动力等所含应予退还的进项税额,抵顶内销货物的应纳税额;

“退”是指生产企业出口的自产货物在当月内应抵的进项税额大于应纳税额时,对未抵顶完的部分予以退税。

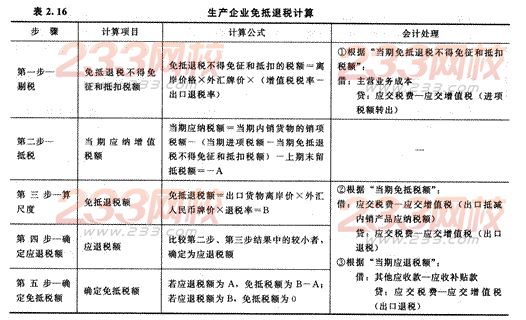

(1)出口企业全部原材料均从国内购进,“免、抵、退”办法基本步骤为五步,公式如下:

【提示】免抵退税不得免征和抵扣税额,需要作进项税额转出处理;在会计上这部分不得抵扣税金计入主营业务成本,影响损益,与企业所得税有联系。