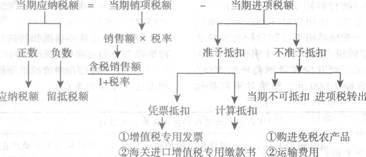

计算公式及涉及项目见下图(重点)

当期应纳税额计算结果若为正数,当期应缴纳增值税;计算结果若为负数,形成留抵税额,待下期与下期进项税额一并从下期销项税额中抵扣。

(一)关于“当期”的概念

关于当期销项税额的当期,与纳税义务发生时间和增值税发票开具时限相呼应。

关于当期进项税额的“当期”是重要的时间概念,有必备的条件。

1.增值税一般纳税人取得2010年1月1日以后开具的增值税专用发票、公路内河货物运输业统一发票和机动车销售统一发票,应在开具之日起180日内到税务机关办理认证,并在认证通过

的次月申报期内,向主管税务机关申报抵扣进项税额。

2.实行海关进口增值税专用缴款书(以下简称海关缴款书)“先比对后抵扣”管理办法的增值税一般纳税人取得2010年1月1日以后开具的海关缴款书,应在开具之日起180日内向主管税务机关报送《海关完税凭证抵扣清单》(包括纸质资料和电子数据)申请稽核比对。

未实行海关缴款书“先比对后抵扣”管理办法的增值税一般纳税人取得2010年1月1日以后开具的海关缴款书,应在开具之日起180日后的第一个纳税申报期结束以前,向主管税务机关申报抵扣进项税额。

(二)几个特殊计算规则

特殊情况 |

计税规则 |

|

扣减当期销项税额的规定 |

一般纳税人因销货退回或折让而退还给购买方的增值税税额,应从发生销货退回或折让当期的销项税额中扣减 |

|

扣减当期进项税额的规定 |

一般纳税人因进货退回或折让而从销货方收回的增值税税额,应从发生进货退回或折让当期的进项税额中扣减。如不按规定扣减,造成进项税额虚增,不纳或少纳增值税的,都将被认定为是偷税行为,按规定予以处罚 |

|

对商业企业向供货方收取的与商品销售量、销售额挂钩(如以一定比例、金额、数量计算)的各种返还收入,均应按平销返利行为的有关规定冲减当期增值税进项税额 | |

|

已抵扣进项税额的购进货物或应税劳务,如果事后改变用途,用于不得抵扣进项税额的项目时,应将购进货物或应税劳务的进项税额从当期的进项税额中扣减,即作进项税额转出处理。无法准确确定该项进项税额的,按当期实际成本计算应扣减的进项税额 | |

|

计算应纳税额时进项税额不足抵扣的税务处理 |

纳税人在计算应纳税额时,如果出现当期销项税额小于当期进项税额不足抵扣的部分,可以结转下期继续抵扣 |

|

一般纳税人注销时存货及留抵税额处理 |

一般纳税人注销或被取消辅导期一般纳税人资格,转为小规模纳税人时,其存货不作进项税额转出处理,其留抵税额也不予以退税 |

【例题30·单选题】某农机生产企业为增值税一般纳税人。2013年3月,该企业向各地农机销售公司销售农机整机,开具的增值税专用发票上注明不含税金额500万元;向各地农机修配站销售农机零配件,取得含税收入90万元;购进钢材等材料取得的增值税专用发票上注明增值税税额59.5万元,购进材料和销售货物过程中取得的货物运输业发票上注明运费3万元。取得的发票均已在当月通过主管税务机关认证并申报抵扣。该企业当月应纳增值税( )万元。

A.15.64

B.18.28

C.18.37

D.38.37

【答案】C

【解析】农机整机适用13%的税率;农机零配件适用17%的税率。运输发票经认证可按运输费用乘以7%的扣除率计算进项税额抵扣。当期销项税额=500×13%+90÷(1+17%)×17%=78.08(万元)

当期进项税额=59.5+3×7%=59.71(万元)

当期应纳增值税=78.08-59.71=18.37(万元)。

系列推荐>>2013注会《税法》单元测试题及答案|税法习题及答案|章节练习答案

编辑推荐>>2013年注会《税法》章节复习资料汇总|2013注会《税法》讲义及习题汇总

为帮助考生在自学的基础上能较好地掌握2013年注册会计师考试内容,233网校提供了2013年注册会计师《税法》单科VIP班(含精讲班+冲刺班+习题班+真题解析班+机考实战班)、税法冲刺班、税法习题班、税法真题解析班、税法精讲班等课程免费试听 点击进入>>。考生可根据自己的学习情况选择相应的班级,希望对您的复习有所帮助!